https://m.blog.naver.com/PostView.nhn?blogId=dltmxjs2&logNo=222224937417&navType=by

*추정치들이 많이 들어가 있으며, 기사나 공시 등 최대한 객관적인 데이터를 쓰려고 했으나 디테일한 값에서 틀릴 수 있습니다(아시는 분들은 수정해주시면 감사하겠습니다)

이번엔 아세아시멘트의 폐기물 부문 가치를 평가해보고자 합니다.

평가를 위해 코엔텍과 비교를 할 것인데, 코엔텍을 가져온 이유는 다음과 같습니다.

1. 코엔텍과 아세아시멘트의 폐기물 처리량이 거의 비슷하다.

2. 코엔텍은 폐기물을 태워 스팀을 만들어 판매하고, 아세아시멘트는 유연탄비를 절감한다.(창조경제?)

(물론 코엔텍과 아세아시멘트는 다른 회사고 배당성향 등 많은 것이 차이나기도 합니다.)

또한 이견이 있을 수 있겠습니다만 다음과 같은 가정을 하겠습니다.

1. 사업구조가 비슷하고 이익 수준이 같다면 두 기업의 가치는 같다.

코엔텍과 아세아시멘트의 폐기물 처리량 비교

*한라시멘트가 아세아시멘트의 100% 자회사이므로 두 회사는 실질적으로 같음.

코엔텍의 2019년 연간 폐기물 처리량 : 매립 76,556톤 + 소각 183,902톤 = 260,458톤

아세아시멘트 2019년 연간 폐합성수지 소각량 : 한라시멘트 17만톤 + 아세아시멘트 8만톤 = 25만톤

아세아시멘트가 폐합성수지만 소각하는 것은 아니므로 실제론 훨씬 더 많으나 폐합성수지가 키포인트이므로 같다고 봐도 무방할 것입니다.

또한 코엔텍의 매출구성은 소각, 매립, 스팀판매로 나오는데 스팀판매는 소각의 부산물이고,

아세아시멘트가 폐기물 부문만 따로 떼놓고 본다면 소각비를 받는 것에 더불어 유연탄비를 상당히 절감하게 되므로

스팀판매와 유연탄비 절감은 같은 창조경제의 산물로 보기에 부족함이 없을 것 같습니다.

그렇다면 아세아시멘트의 폐기물 부문은 실질적으로 쓰레기를 매립 또는 소각하여 부산물을 판매하는 코엔텍과 굉장히 유사한 사업구조를 가지게 됩니다.

사업구조가 비슷하다고 판명되었으니 이제는 이익만 구하면 됩니다.

코엔텍의 이익은 공시를 보면 되는데, 문제는 아세아시멘트의 폐기물 부문 이익입니다.

다행히도 한 기사가 근거가 될만한 자료를 던져줍니다.

여기서 2019년에 아세아시멘트가 순환자원 사용으로 거둔 이익이 100억원이라고 합니다.

이것이 영업이익인지 순이익인지는 알 수 없으나 한일시멘트 사업보고서가 힌트가 될 수 있을 것 같습니다.

위의 기사에 따르면 2019년 한일시멘트가 14만톤, 종속회사인 한일현대시멘트가 11만톤 총합 25만톤의 폐합성수지를 태워 아세아시멘트와 같은 양을 소각했음을 알 수 있습니다.

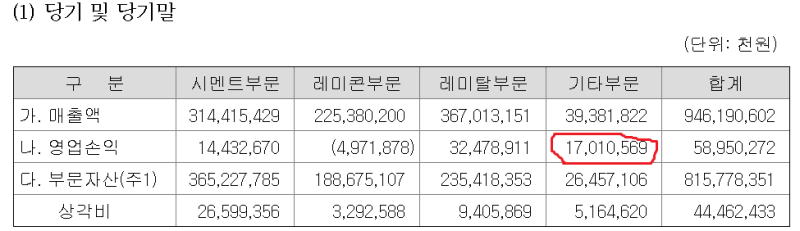

한일시멘트 사업보고서는 기타부문을 따로 보여주는데, 제가 알기로는 대부분이 폐기물 소각입니다.

(증거로 영업이익률이 43%에 이릅니다. 코엔텍 영업이익률 : 40%)

한번 보겠습니다.

기타부문의 영업이익이 170억이고, 유연탄비 절감이 시멘트 부문에 반영되었는지는 알 수 없습니다.

기타부문에 반영되었다고 쳐도 기타부문 영업이익이 170억이고 아세아시멘트와 같은 25만톤을 소각했다면 기사의 이익 100억은 순이익이라고 봐도 무방하다고 판단됩니다.

하지만 여기가 끝이 아니라 투자자의 관심은 항상 미래에 있습니다.

아세아시멘트 2020년 지속가능경영보고서를 보겠습니다.

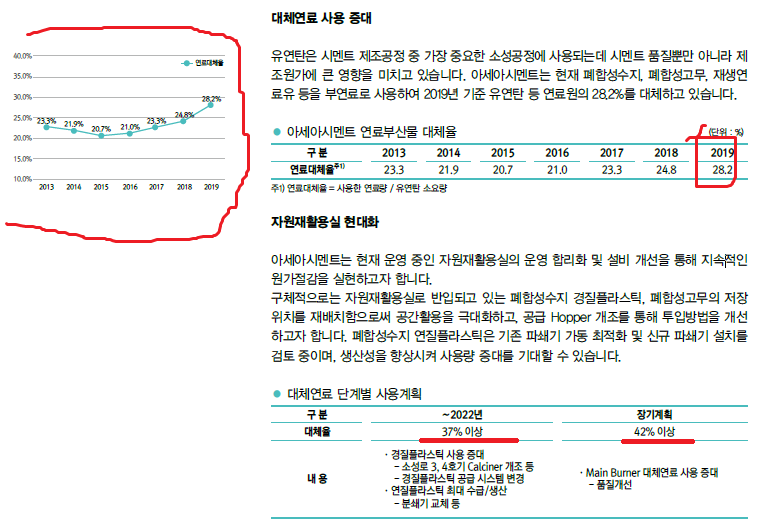

아세아시멘트의 연료 대체율은 해마다 증가추세에 있으며 2019년에는 28.2%를, 내년인 2022년까지 37%이상으로 끌어올리겠다는 계획을 가지고 있습니다.

그렇다면 내년에 폐기물 부문 순이익은 100억 x 37/28.2 = 131.2억원으로 추정할 수 있습니다.

여기서 끝이 아닙니다.

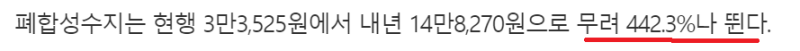

기사에 따르면 내년에는 수도권 매립지의 폐합성수지 반입수수료가 442.3%가 오릅니다.

수도권과 비수도권의 차이가 있을 것이고, 수도권 매립지의 반입수수료 상승률만큼 시멘트사들이 소각비를 올려받을지도 알 수 없습니다.

하지만 시멘트사들도 상당한 금액을 올려받을 것만은 합리적으로 추측해볼 수 있습니다.

간단하게 100% 또는 342.3% 올린다고 가정해보겠습니다.

100% 올린다고 가정했을 시 순이익 : 131.2억 x 2 = 262.4억원

342.3% 올린다고 가정했을 시 순이익 : 131.2억 x 342.3% = 449.1억원

2022년 아세아시멘트의 폐기물 부문 순이익은 262억원~ 449억원 정도가 될 것입니다.

실제로는 출하량이 늘 것이므로 더 늘어날 가능성도 존재합니다.

이제 코엔텍의 순이익과 시총을 한번 보겠습니다.

2019년의 코엔텍 순이익은 241억이었고, 2020년도 3분기까지 실적을 볼 때 큰 차이는 없다고 보여집니다.

넉넉하게 올해 순이익은 262억이라고 가정해봅시다.

코엔텍의 현 시총은 4280억입니다.

코엔텍은 순이익 262억을 남기고 4280억의 기업가치를 인정받고 있습니다.

2022년 아세아시멘트의 폐기물 부문 순이익은 가정에 따르면 262억원~ 449억원 이 될 것입니다.

가정에 따르면 아세아시멘트의 폐기물 부문 기업가치는 4280~7335억원이 될 것입니다.

(물론 여기는 코엔텍과 아세아시멘트가 대주주부터 배당성향까지 완전히 다른 기업이고, 코엔텍이 고평가일 가능성 등 여러 변수가 존재합니다.)

아직도 끝은 아닙니다.

다음 데이터를 보겠습니다.

아세아시멘트는 내년에 연료대체율 38%를, 장기적으로는 42%를 계획하고 있습니다.

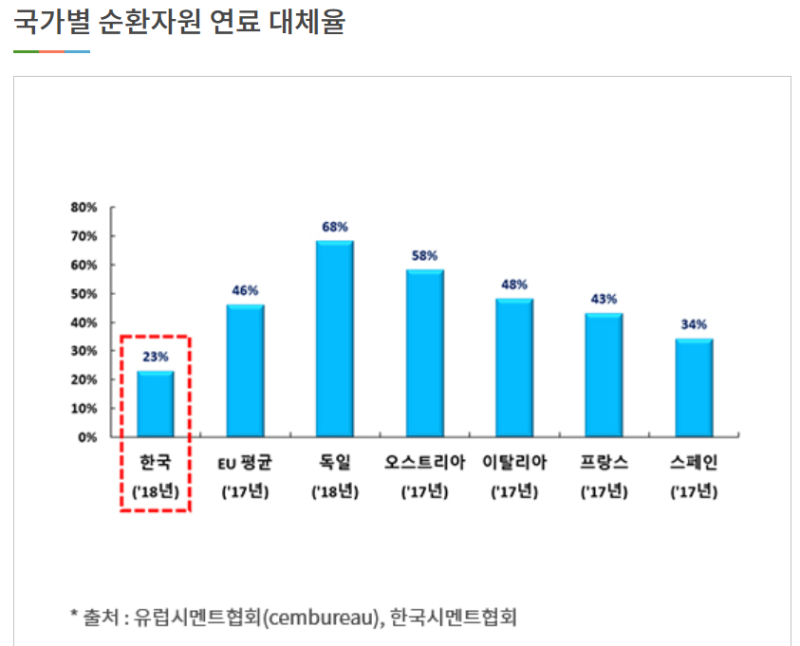

하지만 데이터에 따르면 독일은 68%까지도 유연탄을 대체하고 있으며 기술이 있다는 것은 한국 시멘트 기업들도 마음만 먹으면 따라갈 수 있다는 의미일 것입니다.

42% 또한 끝이 아닐 가능성이 매우 높습니다.

중요한 것은 이때까지 평가한 기업가치는 아세아시멘트의 "폐기물 부문"만 해당하는 것입니다.

시멘트 업체로서의 가치는 1원도 반영하지 않았으며 업황은 이제 돌고 있습니다.

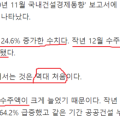

제가 앞전에 쓴 글인데 윗부분만 보시면 업황이 돌고 있음을 누구나 알 수 있으며,

현재 시멘트는 P,Q 모두 증가하는 싸이클로 진입했습니다.

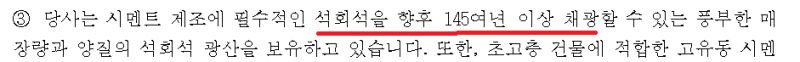

아세아시멘트는 또한 145년간 더 캘 수 있는 석회석(시멘트의 주원료) 광산을 보유하고 있습니다.

중국산과의 경쟁으로부터도 자유롭고, 5개사로 과점화된 산업에서 145년간 더 캘 수 있는 광산을 보유한 기업의 시멘트 부문 가치는 얼마로 평가해야 할까요?

현 시총은 3319억원인데 시멘트 부문의 가치가 얼마일지는 각자 평가해보시기 바랍니다.

간단하게 알파(@)라고 놓겠습니다.

아세아시멘트의 기업가치를 평가해보고자 합니다.

아세아시멘트 기업가치 = 시멘트 부문 가치 + 폐기물 부문 가치로 놓겠습니다.

보수적 추정 : 4280+@억원

공격적 추정 : 7335+@억원

현 시총은 3319억원이며 @가 0원이라고 극단적으로 가정해도 29%의 상승여력이 남았습니다.

댓글 없음:

댓글 쓰기